每日經濟新聞 2021-03-01 22:08:18

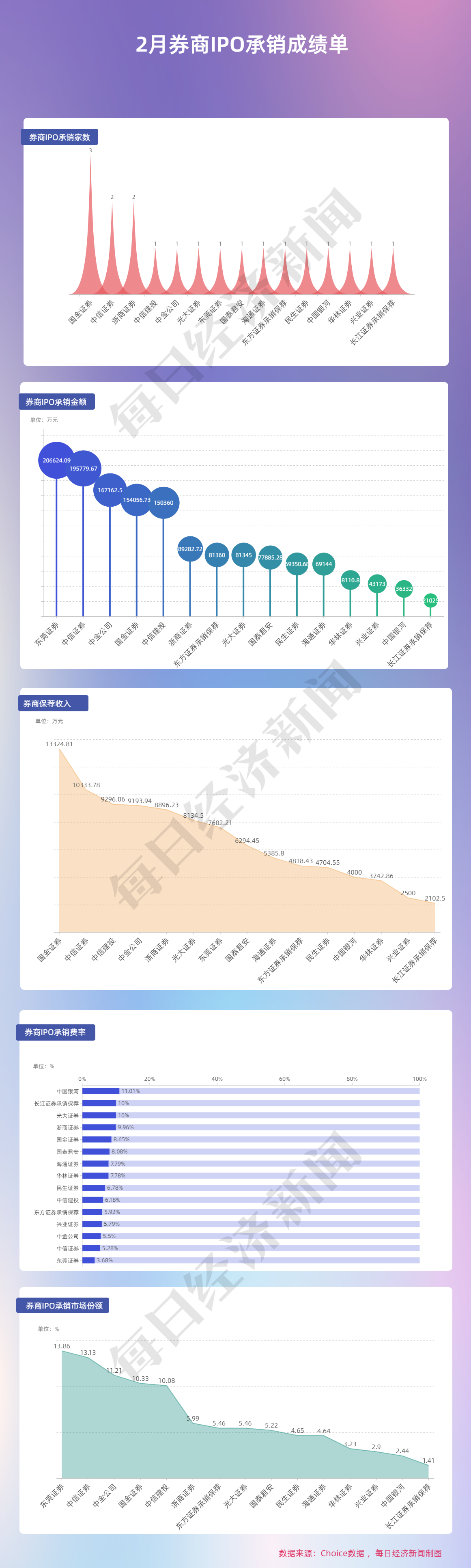

◎今年2月,共有15家券商完成了IPO承銷業務,募集資金總額為149.10億元,合計實現承銷與保薦業務收入10.03億元。

◎區域性券商在2月的IPO大戰中異軍突起。東莞證券的注冊地位于廣東,而浙商證券在浙江,兩家均各自躋身按承銷金額、按承銷收入排行前五名。

每經記者 王硯丹 每經編輯 吳永久

投行業務歷來是券商必爭之地,尤其以IPO為最。

東方財富Choice數據顯示,今年2月,共有15家券商完成了IPO承銷業務,募集資金總額為149.10億元,合計實現承銷與保薦業務收入10.03億元。

盡管2月有春節假期,但從數據來看,新股上市節奏并未放緩,由此也佐證了證監會在上周五的表態——IPO保持了常態化發行,既沒有收緊,也沒有放松。

按照承銷金額計算,IPO承銷規模排名前5的券商分別為東莞證券、中信證券、中金公司、國金證券、中信建投。IPO承銷金額分別為20.66億元、19.58億元、16.72億元、15.41億元和15.04億元,市場份額分別達到13.86%、13.13%、11.21%、10.33%和10.08%。

按照承銷家數來計算,國金證券最多,合計承銷3家,中信證券、浙商證券各承銷2家。其余12家上榜券商均只承銷1家。

以承銷收入計算,排名前五的分別是國金證券、中信證券、中信建投、中金公司、浙商證券,承銷收入分別達到1.33億元、1.03億元、9296.06萬元、9193.94萬元和8896.23萬元。15家券商合計實現承銷收入10.03億元,而其中排名前五的券商合計實現收入8.06億元,市場份額合計占比為58.62%。(以上原始數據均來自于東方財富Choice金融終端根據)

從上述數據可以看出,區域性券商在2月的IPO大戰中異軍突起。東莞證券的注冊地位于廣東,而浙商證券在浙江,兩家均各自躋身按承銷金額、按承銷收入排行前五名。

承銷費率方面,19家保薦機構整體平均承銷費率為6.73%(按照承銷收入/募集資金估算)。各大券商之間承銷費率差異巨大。最低的是東莞證券,僅有3.68%,最高的是銀河證券,達到11.01%。(上述原始數據出自東方財富Choice金融終端,如遇聯席承銷,東財將承銷金額和承銷費用按照承銷商實際配額統計,如果沒有公布實際配額,按照聯席保薦機構數量做算術平均分配)。

一般而言,大盤股發行會相應降低承銷費率。東莞證券承銷費率較低與承銷生益電子有關。生益電子2月8日發行,2月25日上市,其募集資金總額達到20.66億元,是2月單月募資最高的IPO。東莞證券合計實現承銷收入7602.21萬元,承銷費率被拉低至3.68%。

銀河證券保薦的公司為順控發展,發行日期為2月23日,其募集資金總額僅有3.63億元,承銷保薦收入為4000萬元,因此其承銷費率被拉高至11.73%。

過會率方面,2月證監會發審委、交易所上市委合計審核了32家公司的上市申請,由20家券商保薦,過會一共29家,整體過會率為90.62%。長江證券、中信建投各有一家所保薦公司未獲通過。

2月3日,深交所公告顯示,創業板2021年第9次審議會議結果顯示,燦星文化未通過審議會議。

燦星文化由中信建投保薦,上市委提出五大問題:

1.根據《共同控制協議》,發行人的共同控制人將穩定發行人控制權至上市后 36 個月。請發行人代表說明上市 36個月后如何認定實際控制人,是否會出現控制權變動風險。

2.請發行人代表說明在已經拆除紅籌架構的情況下,共同控制人之一田明依然通過多層級有限合伙架構來實現持股的原因。

3.燦星有限成立至紅籌架構搭建期間,賀斌等 4 名中國公民根據美國新聞集團安排持有燦星有限股權,燦星有限經營范圍包括當時有效的《外商投資產業指導目錄》中禁止外商投資的電視節目制作發行和文化(含演出)經紀業務。請發行人代表說明,上述安排是否存在規避相關外商投資規定的情形,相關風險是否已充分披露。

4.2016年發行人收購共同控制人之一田明持有的夢響強音100%股權,收購價格20.80億元,形成商譽19.68億元。截至2020年6月末,公司合并報表商譽賬面價值為16.36億元。2020年4月,發行人基于截至2019年末的歷史情況及對未來的預測,根據商譽追溯評估報告對2016 年末商譽減值進行追溯調整,計提減值3.47億元。請發行人代表說明:(1)收購價格的公允性;(2)報告期內未計提商譽減值的原因及合理性;(3)在2020年4月對2016 年末的商譽減值進行追溯調整是否符合企業會計準則的相關規定。

5.截至2020年10月底,發行人作為被告的未決訴訟及仲裁共計8件,累計被請求金額約2.3億元。請發行人代表說明:(1)未對上述事項計提預計負債的原因及合理性;(2)上述事項是否對發行人的核心競爭力和持續經營能力構成重大不利影響。

長江證券保薦的西藏運高新能源股份有限公司首發未通過。運高股份擬于滬市主板上市,發審委會議提出詢問的主要問題有四點。包括:

1.光伏企業相關補貼是否具有可持續性,持續盈利能力是否存在重大不利變化。

2、對國家發改委標桿電價與西藏地區上網電價的差異處理情況在合同中是否有具體約定,是否導致發行人確認補貼收入的標準產生重大影響;最近一期末應收電價補貼余額較大的形成原因,結合報告期電價補貼收回情況,說明對發行人經營現金流量及償債能力產生的影響。

3、存在簽署的供電合同約定上網電量少于實際上網電量的原因及商業合理性;因電網消納而限功率運行的具體情況,形成此情形或風險的原因及影響因素,以及未來的潛在影響。

4、會計處理相關問題,包括留抵增值稅存在未來不能完全抵扣風險,報告期內是否應計提減值損失,未予計提的原因及合理性,是否符合《企業會計準則》關于資產減值相關規定;實際控制人通過其控制的企業向部分董監高提供資金支持的來源,是否存在委托持股等代持行為或其他利益安排,是否存在糾紛或潛在糾紛。

此外,民生證券保薦的安徽森泰木塑集團股份有限公司被取消審核。

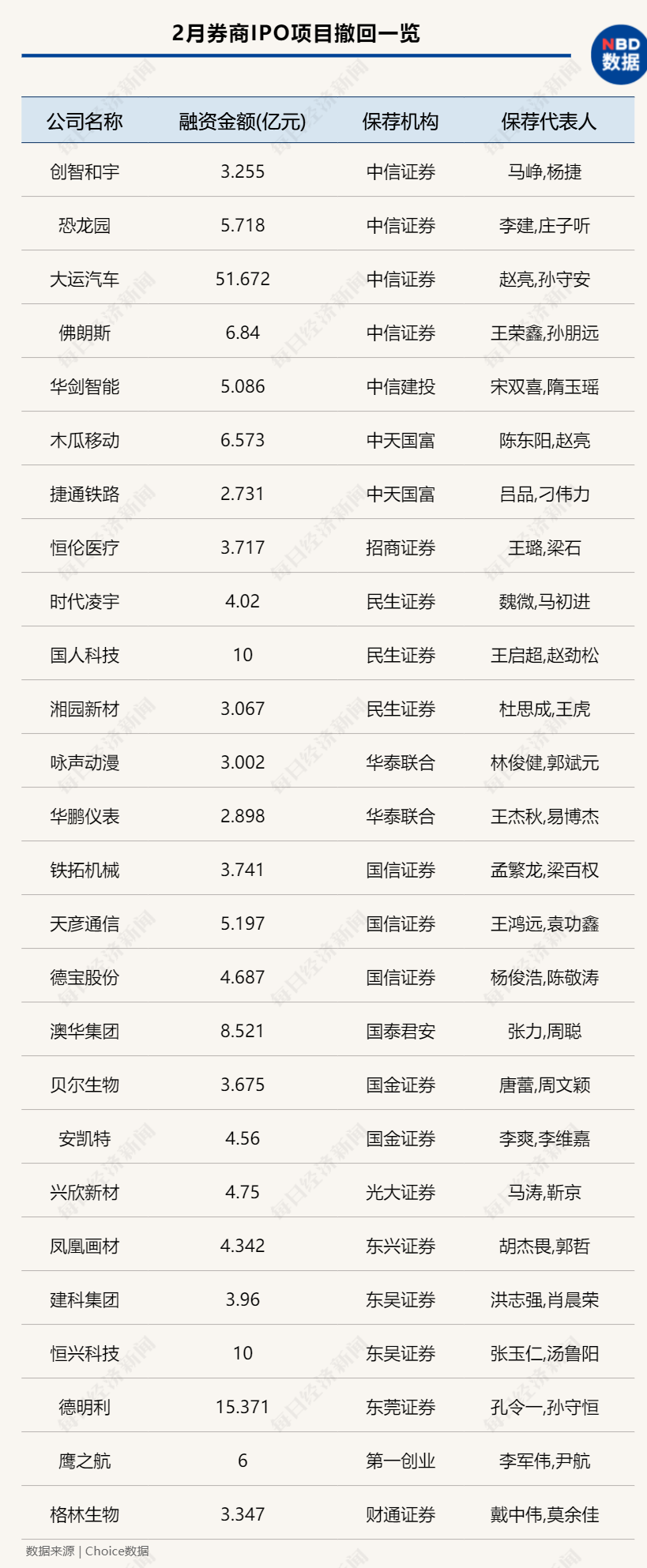

值得一提的是,1月31日,證監會發布了最新一期首發企業信息披露質量抽查抽簽情況,共有20家企業由證監會對其信息披露質量及中介機構執業質量進行檢查。2月市場掀起一波IPO排隊企業撤回材料的小高潮。

根據東方財富Choice金融終端統計數據,2月科創板IPO排隊企業中,共有9家撤回申請。創業板IPO排隊企業中,有26家撤回申請。

對此,2月26日,證監會新聞發言人就IPO申報企業情況答記者問時表示,注冊制以信息披露為核心,提高信息披露質量是注冊制試點成功的關鍵。當前情況下,現場檢查對提高IPO信息披露質量具有重要作用。今年以來,IPO保持了常態化發行,既沒有收緊,也沒有放松。截至2月19日,證監會共核準或同意注冊66家企業IPO,數量與去年同比有較大增長,環比則變化不大。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP